Die Politik hinkt der digitalen Umgestaltung hinterher – Flächendeckende schnelle Internetverbindungen sind nur ein erster Schritt – Der Strukturwandel steckt fest

Von Stephan Lorz

Die Sensoren sitzen überall am Körper – im Armband, in der Uhr, im Brillengestell und künftig wohl auch unter der Haut. Sie fühlen, protokollieren, regeln und verbinden uns Menschen mit dem Internet, wo wir einsortiert werden mit unserer Gesundheit, Leistungskraft, unseren Verhaltensweisen – und mit einem ominösen Durchschnitt verglichen werden. Die Digitalisierung des Menschen, wie sie im sogenannten Life-Logging zum Ausdruck kommt, hat aber nicht nur Auswirkungen auf das persönliche Umfeld, sondern in ihrer Formenvielfalt auch das Potenzial, die Gesellschaft insgesamt, soziale Institutionen und die ökonomische Basis völlig zu verändern. Die neuen Machtverhältnisse werfen Fragen nach dem Wesen und dem Ziel des Wirtschaftens auf, nach der Funktionalität ökonomischer Strukturen und dem Schutz der Privatsphäre. Zugleich geschieht der Wandel mit einer Geschwindigkeit, mit der demokratisch verfasste Gesellschaften kaum mithalten können.

Irritiert müssen sie etwa hinnehmen, dass schon jetzt Versicherungen ihren Kunden besonders günstige Tarife anbieten, sofern sie sich bereiterklären, ihre Gesundheit und sportliche Aktivitäten durch eine App überwachen zu lassen. Die einen sprechen von einer Gesundheitsdiktatur, die anderen von den nötigen Anreizen für ein gesünderes Leben. Der Datenschutz wird ausgehebelt, der Mensch gibt sich – vielfach aus Bequemlichkeit – Konzernen preis, die auf dieser Basis ihrerseits zu mächtigen Marktakteuren heranreifen. Das gefährdet für sich genommen wiederum das Kernelement einer Marktwirtschaft, den Wettbewerb. Die offenkundigen Monopolisierungstendenzen im Digitaluniversum haben bereits das Europaparlament auf den Plan gerufen, das wegen der Marktdominanz sogar die Zerschlagung etwa des Suchmaschinenbetreibers Google fordert.

Marktdominanz nimmt zu

Was bringt die Digitalkonzerne aber in eine solche starke Position? Es sind die Netzwerkeffekte, die im weltumspannenden Internet schneller greifen und stärker wirken als in der Realwirtschaft, weil Transaktionskosten kaum mehr eine nennenswerte Größenordnung darstellen und die Produkte hypermobil sind. Auf diese Weise steigen Unternehmen, welche neue Plattformen im Internet anbieten, wie der Taxivermittler Uber, rasant zu markbeherrschenden Konzernen auf. Durch die steigenden Nutzer- und Anbieterzahlen auf der Plattform erhöht sich nämlich deren Attraktivität. Auch die Qualität der Treffer bei Suchanfragen erhöht sich mit der Zahl der Menschen, die mit Google suchen. Wer zu spät kommt, hat schon fast verloren, weil er nicht an jene kritische Größe heranreicht. Daraus erwachsen schnell monopolartige Strukturen.

Daniel Zimmer, Chef der Monopolkommission, wundert sich hingegen über die scharfe Kritik, die Google entgegenschlägt. Die Europäer hätten ein „zwiespältiges Verhältnis zu amerikanischen Internetkonzernen“ sagt er und warnt vor Schnellschüssen bei der Regulierung. Nicht jedes Monopol sei per se schlecht. Denn gerade die Aussicht auf Monopolrenditen treibe im Internet Erfindergeist und Innovationen an. Komisch, dass man eine solche Argumentation in der Realwirtschaft nicht gelten lässt. Braucht das Internet also eine Regulierungsbehörde? Oder gibt es doch „gute“ Monopole?

Eine Debatte scheint auch deshalb sinnvoll, weil die Digitalisierung die Realwirtschaft immer weiter umformt und dabei althergebrachte Arbeitsmarktbeziehungen zu untergraben droht. Im Internet findet Wertschöpfung immer stärker in virtuellen Zusammenhängen statt. Das macht das Normalarbeitsverhältnis, an dem das ganze Sozialsystem hängt, zunehmend zum Auslaufmodell. Auch der Druck auf den Lohn wird dramatisch ansteigen, weil in der weltweiten Vernetzung etwa Bewerber aus Indonesien und Oberbayern um denselben Auftrag konkurrieren. Entsprechende Plattformen finden sich im Netz etwa unter dem Schlagwort „Amazon Mechanical Turk“, „Faktor 10“ oder „Kaggle“. Die Natur der digitalen Arbeit erhöht zudem die Kontrolle der Jobber, was Kritiker als ein Einfallstor für „modernes Sklaventum“ sehen.

Soziale Schere öffnet sich

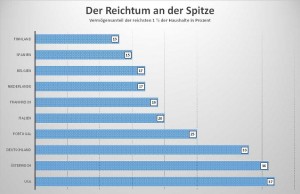

Ferner können ganze Tätigkeitsbereiche wegfallen. Die Arbeitswelt polarisiert sich, sagt Arnold Picot von der Universität München. Die Experten an der Spitze der wirtschaftlichen Nahrungskette würden weiter an Einfluss gewinnen. Die am meisten gefährdeten Jobs lägen dabei gerade in der Mitte des Einkommensspektrums. Die soziale Schere – Menschen, die mit Algorithmen umgehen können, wird es sehr gut gehen, Menschen mit anderen Kompetenzen und mit weniger Expertise werden es immer schwerer haben – wird also weiter aufgehen. Muss der Staat deshalb gegensteuern und einen Teil dieser Automatisierungsdividenden absahnen und neu verteilen? Schwierig in einer Welt, in der die digitalen Produktionsprozesse auf einen Mausklick hin verlagert werden können.

Ein Problem der digitalen Ökonomie stellt auch die Wechselwirkung der realen Welt mit der in den Datensätzen dar. Zwar scheinen die Datenanalysen eine immer höhere Treffergenauigkeit zu haben, wenn Algorithmen etwa schon anhand des Klickverhaltens errechnen, wie groß die Wahrscheinlichkeit etwa für die Kündigung eines Mitarbeiters ist. Schon heute setzt die Polizei in vielen Ländern zudem auf die Analyse von Verbrechensmustern. Science-Fiction-Filme wie „Minority Report“ scheinen sich zu bewahrheiten.

Der Algorithmus lernt zwar nur aus der Vergangenheit, zugleich aber bestimmt er damit auch künftiges Verhalten. Wenn Suchmaschinen, soziale Netzwerke, Einkaufs- und Nachrichtenportale stets passgenaue Angebote liefern, beeinflussen sie unsere Entscheidungen, unser Denken und Handeln. Der Mensch ist dann irgendwann nur noch das, was eine Rechenvorschrift aus seinem vergangenen Verhalten für die Zukunft extrapoliert hat. Es finde eine Machtverlagerung statt durch technologische Prozesse, warnt Hendrik Speck, Professor für digitale Medien an der FH Karlsruhe.

Nach Ansicht von KI-Expertin Yvonne Hofstetter hat Europa längst die Kontrolle über seine Daten verloren – und zwar an US-amerikanische Konzerne wie Google, Amazon oder Apple sowie an Geheimdienste wie die NSA. Und schon bald würden Nutzer nicht einmal mehr das Recht haben, sich aus der digitalen Welt zurückzuziehen. Hofstetter kennt Fälle aus den USA, wo eine Krankenversicherung ihre Prämien schon erhöht, wenn ein Kunde kein Profil bei einem sozialen Netzwerk mehr hat.

Wie häufig bei Innovationen zeigt sich auch hier die Janusköpfigkeit der Entwicklung: Die „Datafizierung“ des Menschen macht zwar auch personalisierte Medizin möglich, mit der Krankheiten geheilt werden, die bisher zum Tode führen, verbilligt Produkte und vereinfacht das Leben, doch zugleich wird der Mensch auch durchökonomisiert, verliert seine Privatsphäre und womöglich auch seine Freiheit. Der „mündige Bürger“ wird zur Farce, weil er an unsichtbaren Fäden hängt und durch die Ausnutzung seiner Bequemlichkeit entmündigt wird. Das stellt auch eine Gefahr für die Demokratie dar.

Es ist deshalb Zeit für die Politik, nicht nur mit Schlagworten und mit großen Gesten über Industrie 4.0 zu palavern, sondern einen Diskussionsprozess anzustoßen, der in eine Reform der Gesellschaft mündet, wo digitale Fähigkeiten und Fertigkeiten gefördert und die politischen und sozialen Institutionen sowie die Bildungseinrichtungen auf die neuen Herausforderungen vorbereitet werden. Allein mit der Herstellung eines breitbandigen Internetzugangs ist es nicht getan. Das gesamte politische und ökonomische Regelungssystem benötigt ein Firmware-Update.